1.コール取引を支える「短資会社」

■ セントラル短資

日本最大の短資会社。

コール市場は金融機関が短期の資金を貸し借りする場だが,市場といっても証券取引所のようなところで集中的に決済されるわけではない。金融機関同士の相対取引(1対1の取引)で構成される市場である。そうなると資金の必要な金融機関はお金を貸してくれる金融機関を探さなければならないわけだが,おたくの銀行,余分な資金ありますか?

と1件1件問い合わせていたのでは日が暮れてしまう[1]。そこでコール取引を行いたい金融機関は短資会社と呼ばれる専門の仲介業者に頼んで相手を探してもらっている。

短資会社は短期金融市場において,資金不足の金融機関と資金余剰の金融機関をマッチングさせている。いわば株を買うときの証券会社,マンションを借りるときの不動産会社と同じような役割を果たしている[2]。現在,日本には3つの短資会社がある。1990年代には7社ほどあったが,2000年代の金融再編を受けて3社へと集約された。

2.コールマネーの流れ:地銀から都銀へ

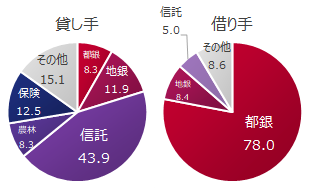

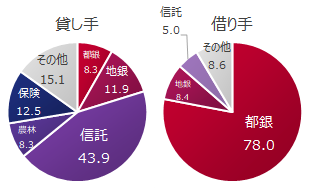

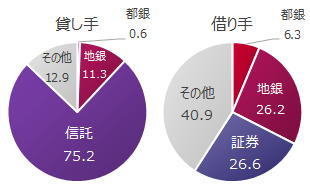

■ コール市場の参加者(1995年末)

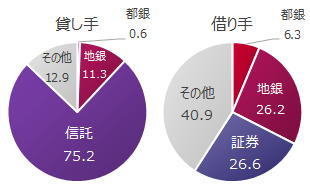

■ コール市場の参加者(2018年末)

■ コール市場の参加者(2018年末)

都銀(都市銀行)にはかつての長期信用銀行も含まれる。また,信託(信託銀行)には投資信託も含まれる。

出所:日本銀行

かつてコール市場では「都市銀行が資金を借り,地方銀行が資金を貸す」という構図が一般的だった。大手企業の集中する都市部は相対的に貸出先が多く,都市銀行は慢性的に資金不足となりやすい。一方,地方銀行の貸出先は預金で十分にまかなえる範囲であることが多く,余った資金を都市部の銀行へ融通することができる。こうした動きはバブル崩壊以前までによく見られた。しかし,近年(特にマイナス金利政策導入以降)は資金余剰の都市銀行[1]をはじめ,農林系統機関や保険会社がコール市場から撤退し,この関係は崩れている。

また,コール市場で最大の貸し手は信託銀行となっている。その理由は信託銀行の信託勘定という業態にある。信託銀行(投資信託含む)は顧客の財産を運用しているわけだが,預かった資金を全額すぐさま有価証券の投資などに使っているわけではない。すべてを証券などで保有していると,顧客がやっぱこの投資信託解約するわ

といった場合に対応できなくなってしまう。また,資産運用はタイミングが重要となるが,ある程度の余裕資金がなければこの株,こんなお買い得な値段なのに,お金足りねぇじゃねえか!

といったことになりかねない[2]。そういった事態を避けるため,信託銀行や投資信託は一定程度の資金を短期のコール市場で泳がせている。したがって,信託銀行や投資信託はその業務形態から恒常的に資金の出し手となっている。もちろん,信託銀行は銀行業務も行っているため,信託勘定で貸し手となっていても,銀行勘定においては借り手となっている場合もある。

3.コール取引の種類(担保,期間)

担保の有無

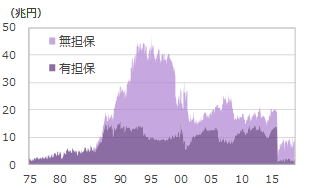

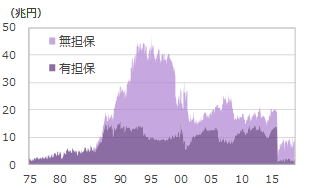

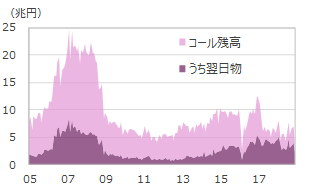

■ コール市場残高(担保別)

2018年12月末時点。2016年のマイナス金利政策導入でコール市場の残高は急激に縮小。

出所:日本銀行

コール取引には有担保取引と無担保取引がある。

- 有担保:信用性が高い ⇔ 面倒くさい

- 無担保:信用性はやや下がる ⇔ 手軽

高い信用性を持つのは有担保コール取引である。戦前の昭和金融恐慌でコール市場がパニックになった反省から,戦後も長らくコール取引は有担保が原則となっていた。しかし有担保コールはいちいち担保を差し入れるため,手続きなどが面倒くさいという問題があった。日本の金融市場が拡大してコール取引の額が増加したこと,既にCD取引など無担保の短期金融取引も活発化していたことなどから,1985年に無担保コール取引が解禁されることとなった。

その後は無担保コール取引が主流となり,1998年には無担保コール金利が政策金利に定められた[1]。しかし,リーマンショックを受けて無担保のリスクが再認識されて以降は,有担保コール取引へと資金がシフトする動きなどもみられている。

期間の違い

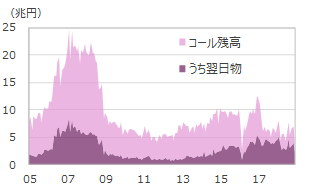

■ 短期金融市場の規模

2018年12月末時点。

出所:日本銀行

コール取引の語源は「呼べば(Call)すぐ返ってくる」ということで[2],取引期間がきわめて短いことを示している。最短で日中,最長で1年となっているが[3],取引の中心となっているのは期間1日の翌日物(O/N物,オーバーナイト物)である。

また,コール取引には明日返すから今日お金貸して

という当日取引以外にも,明後日返すから明日お金貸して

といったような将来の貸し借りを約束する取引もある(先日付物)。特に今例に出した翌営業日スタートの翌日物はトムネと呼ばれ[4],市場では頻繁に取引されている。