1.なぜ短期金融市場を操作するのか

金融政策では基本的に短期の金利が誘導目標に設定される。それは短期の金利を動かせば,長期の金利も自動的に動くことになるからだ。それを説明するために,次のような例を考える。

1年と2年の定期預金

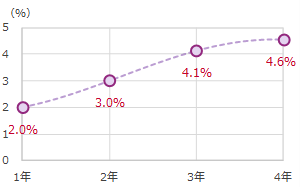

定期預金の金利(年率)が以下のように設定されているとする。

| 1年 | 2年 | |

|---|---|---|

| 定期預金の金利 | 2% | 3% |

このとき,定期預金に100万円預けると以下のようになる

- 1年定期:100万円×1.02=102万円

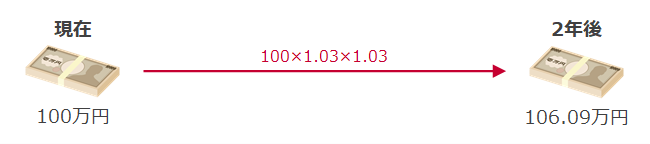

- 2年定期:100万円×1.03×1.03=106.09万円

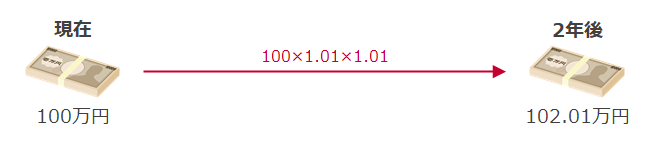

■ 100万円を2年定期預金で運用した場合

■ 100万円を2年定期預金で運用した場合

さて,上記の定期預金どちらで運用する方が得だろうか。2年間運用する場合の選択肢は以下の2つとなる。

- 1年定期預金で運用した後,翌年もまた1年定期預金で運用する

- 2年定期預金で運用する

どちらが得かは来年の1年金利が何%になるかで決まる。たとえば来年の1年金利が5%になると決まっているならば,

- 1年定期:100万円×1.02×1.05=107.01万円

- 2年定期:100万円×1.03×1.03=106.09万円

となり,1年定期預金の方が有利になる。

■ 100万円を2年定期預金で運用した場合

■ 100万円を2年定期預金で運用した場合

もちろん,このような状況になれば誰も2年定期預金などやらなくなるし,みな1年定期預金ばかりで運用するようになるだろう。そうなると,資金の集まりやすい1年定期預金の金利は下がる一方,不人気な2年定期預金の金利は上昇していくことになる。こうした仕組みが金融政策においても用いられる。

たとえば,日銀が「1年金利を1%に引き下げる」という政策を決定したとする。

これに続けて,日銀が「この政策は来年まで持続させる」とアナウンスしたとしよう。つまり,来年も1年定期預金の金利は1%になることがほぼ決定しているということだ。

このとき2年定期預金の金利はどうなるだろうか。おそらく1%近くまで低下するだろう。

2年金利が1%以上となれば2年定期預金の方が得となる。そうなると2年金利が1%に低下するまで2年定期預金に資金が集中し続けることになる。このように,2年金利は現在の1年金利と翌年の1年金利の予測値のバランスで決定する[1]。このような考え方は純粋期待仮説と呼ばれている。

イールドカーブ

1年金利と2年金利を例に説明したが,一般に長期金利には現在の短期金利の水準と将来の予測が織り込まれているため,短期金利が動けば長期金利も動く。そのため,中央銀行は現在の短期金利や将来の短期金利の期待値を動かす[2]ことによって長期金融市場を含む市場全体に影響を与えることができる。

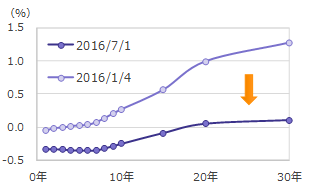

図のように各年限の金利を結んだ曲線はイールドカーブと呼ばれる。一般に金融緩和が行われれば,金利は全体的に低下・平坦化する(ブルフラット化)。逆に金融引締めが行われれば金利は全体的に上昇・傾斜化する(ベアスティープ化)。

- ^厳密には将来の金利の予測値ではなく,将来の金利の予測値を現在時点で固定した場合の金利である。たとえば翌年の1年金利の予測値が1%だったとしても,翌年の金利は不確実であるため,実際には0.5%になるかもしれないし,2%になるかもしれない。その不確実性を嫌った預金者によって2年定期預金へ資金が集中することも考えられる。この場合,翌年の1年金利の予測値が1%だとしても,将来の金利の予測値を現在時点で固定した場合の金利(先渡金利)は1%より高くなる場合がある。

- ^逆に将来の期待が織り込まれている長期金利の水準を操作することは至難の業である。