1.現先市場:規制で生まれた金融取引

■ 現先取引開始

■ 反対売買

■ 反対売買

買現先サイドから見たイメージ。一定期間後に売却することを条件に証券を購入する。

現先取引とは,債券を買い戻す(または売り戻す)ことを条件として売買する取引のことである。しかし前ページで述べたように,実態として債券を担保にお金を借りるということなら,なぜ買戻し条件を付けて売買するなどという面倒くさい仕組みを作る必要があるのだろうか。それは現先取引が貸借取引ではなく,あくまで売買取引であると主張するためである。これにより,1960年代,現先取引はいくつかの規制をすり抜けることができた。

現先市場は証券会社がこうした取引を勝手に始め,自然に広がった市場である。レポ市場やCP市場のように政府が整備して創設された市場ではない。

■ 金利規制時のイメージ

証券会社は発行市場で一定量の国債を卸してこなければならないが,それを流通市場で売却して利益を上げることは難しかった。

現先市場が発生した最大の原因は1960~70年代の金利規制である。証券会社は八百屋と同様,売り物(証券)を卸してきて,それを顧客(投資家)に販売する。これは国債の場合も同様だが,当時これが全く売れないという事態に直面した。その理由は,政府の低金利政策によって国債価格が実態よりも高くなるようにコントロールされていたためである。そんな割高な国債を買いたがる投資家などほとんど現れず,結局証券会社が仕入れた国債は在庫として残ることになった(募残)[1]。

なんとかこの在庫を有効活用できないだろうか

,そこで思いついたのが現先取引である[2]。証券会社は資金を借りるとき,手元にある売れ残った国債を担保として使うようになった。この取引形態は1970年代の国債大量発行時代に突入すると,証券会社が国債を買うための資金を調達する方法として大活躍することになる。

2.現先市場の拡大が金融市場を変えた

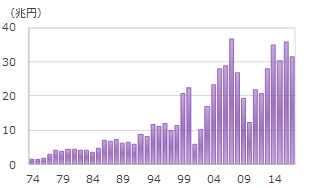

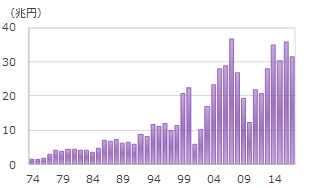

■ 現先取引残高

2017年末時点。2000年頃の急激な減少はレポ取引の拡大によるもの。

日本証券業協会

こうした現先取引の活発化は日本の金融市場に2つの大きな影響をもたらした。第1の影響は国債の流動性向上である。それまで証券会社で眠っていた国債は現先取引を通じて市場に出回るようになった。1960年代後半には「国債流通市場の大半は現先取引」とまで言われたほどである[1]。

第2の影響はより重大で,当時の日本に実質的な自由金利商品ができてしまったことである。現先取引は形式上売買であるため,売現先であれば売った時の価格と買い戻した時の価格差が実質的な利息分となる。売買価格は当事者同士で自由に決めるので,市場の実勢で金利が決定していることとほとんど同じ状態となった。金利が厳しく規制されているなか,現先取引はそれをすり抜ける金融商品となった。実際,政府が定めているよりも高い金利で資金を運用できるということで,現先市場は急速に拡大していった。

これに一番焦ったのは銀行だ。実質的に証券会社だけが自由金利商品を扱えるという状態になったことで,銀行サイドからは自分たちにも自由金利商品を扱わせてほしい

という声が高まっていった。この動きは後のCD市場創設へとつながっていくことになる[2]。

3.政府は現先市場の整備へ

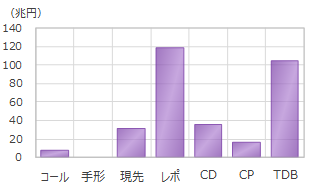

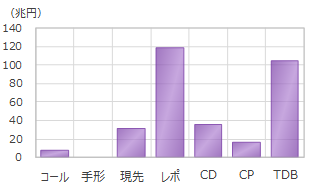

■ 短期金融市場の規模

2017年末時点。

出所:日本銀行,日本証券業協会

現先市場は急拡大し,一時は米国のレポ市場(日本でいう現先市場)をしのぐ大きさとなった。しかし現先市場は,以下に述べる2つの理由で縮小していくことになる。

第1の理由は,政府が市場整備に乗り出した[1]ためだ。この時政府は「銀証分離」の原則に基づいて証券会社の買現先を事実上禁止した。証券会社から見れば,買現先は証券を借りる代わりに,現金を貸すという取引だ。ややうがった見方をすれば証券会社が国債を担保にとって,資金貸出という銀行業務を行っているということができる。銀行と証券会社の業務が厳しく統制されていた当時,証券会社の買現先は禁止されることとなった。

第2の理由は,現先取引の致命的な欠陥が目立つようになってきたためだ。それは現先取引が売買取引だということに起因している。当時は有価証券取引税[2]が存在したため,証券を売買するごとに税金がとられた。これは売買を繰り返すほどコストがかさむことになるため,現先取引のような短期売買には特に不利に働いた。もっとも,有価証券取引税があっても日本で唯一の自由金利商品ということから,それなりの需要は存在していた。しかし金融規制が緩和されていくなか,CDなどほかの自由金利商品が登場するにつれ,有価証券取引税のかかる現先取引は次第に敬遠されるようになっていった。こうした環境が,その後のレポ市場創設へとつながっていくことになる。

■ 反対売買

■ 反対売買